Годовая отчетность и отчеты за 4 квартал 2024 года

Закончился 2024 год, и началась подготовка к сдаче годовой отчетности у всех организаций. Некоммерческие организации (НКО) не являются исключением, а годовая отчетность – важная часть деятельности НКО, обеспечивающая прозрачность их деятельности, легитимность и выполнение установленных законом требований. Куда и какие отчеты необходимо подавать? Какие есть особенности подготовки отчетов за 2024 год? Возможны ли последствия за неисполнение обязательств? Ответы на эти вопросы рассмотрим в статье. Бонус – шаблоны форм отчетности НКО в каждом пункте.

Содержание

- Контролирующие органы, в которые необходимо отчитываться НКО

- Формы отчетов за 4 квартал 2024 года и сроки предоставления

- Особенности подготовки отчетности для Минюста

- Аудиторское заключение для фондов

- Штрафы и ликвидация за непредставление отчетности

Для начала выясним: что же такое НКО?

Некоммерческая организация или НКО – это юридическое лицо или их объединение, целью которых является удовлетворение социально значимых потребностей. То есть её деятельность не направлена на получение финансовой выгоды (прибыли) Основание – Федеральный закон от 12.01.1996 N 7-ФЗ (ред. от 30.09.2024) «О некоммерческих организациях».

Контролирующие органы, в которые необходимо отчитываться НКО

1. Минюст (Министерство юстиции РФ)

- Чем занимается: Осуществляет контроль за деятельностью НКО, включая соответствие их уставным целям.

- Функция для НКО: Проводится сверка фактичности документов; проверка принципов финансирования и распределения бюджета, выявления соответствия целям и задачам существования НКО; проверка политики бухгалтерии, целевого использования средств, анализа правильности оформления документации, проверка законности налогообложения и соответствие деятельности действующему законодательству

2. ИФНС (Инспекция Федеральной налоговой службы)

- Чем занимается. Федеральная налоговая служба осуществляет контроль за правильностью исчисления и уплаты налогов, сборов и других обязательных платежей. В НКО она также проверяет отнесение доходов к необлагаемым налогом и целевое использование средств.

- Функция для НКО. Контроль и надзор за соблюдением законодательства РФ о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, иных обязательных платежей.

3. Росстат (Федеральная служба государственной статистики)

- Чем занимается. Собирает и обрабатывает официальную статистическую информацию, полученную от организаций. Ведомство публикует данные по демографии, предпринимательству, уровню жизни, ценам, экологии и другим социально-демографическим показателям нашей страны.

- Функция для НКО. Включает в себя получение официальной статистической информации о финансовых, экономических, социальных и иных показателях деятельности некоммерческих организаций. На основе этих данных ведомство оценивает эффективность мер, направленных на развитие НКО, и прогнозирует перспективы их дальнейшего развития.

4. СФР (Социальный фонд России)

- Чем занимается. СФР Социальной поддержкой граждан и начисляет пенсии по старости и инвалидности, выплачивает больничные и детские пособия. Кроме того, фонд следит, чтобы работодатели правильно и в срок платили взносы на страхование от производственного травматизма.

- Функция для НКО. Проверка правильности расчетов и уплаты взносов на страхование, контроль кадровых изменений в организации.

«Слияние Пенсионного фонда РФ (ПФР) и Фонда социального страхования РФ (ФСС) в единый Социальный фонд России (СФР) с 1 января 2023 года привело к некоторым изменениям в отчетности НКО. Основные изменения касаются форм отчетности, сроков и порядка их представления, а также нюансов, связанных с расчетом страховых взносов. Например, СЗВ-М поменяли на персонифицированные сведения о физических лицах. СЗВ-СТАЖ и 4-ФСС объединили в ЕФС-1», – комментирует главный бухгалтер по сопровождению НКО «Партнёр НКО» Ольга Монакова.

Большая статья по отчетности некоммерческих организаций – «Отчеты НКО». Читайте про виды отчетности, сроки сдачи и отличия для различных форм НКО.

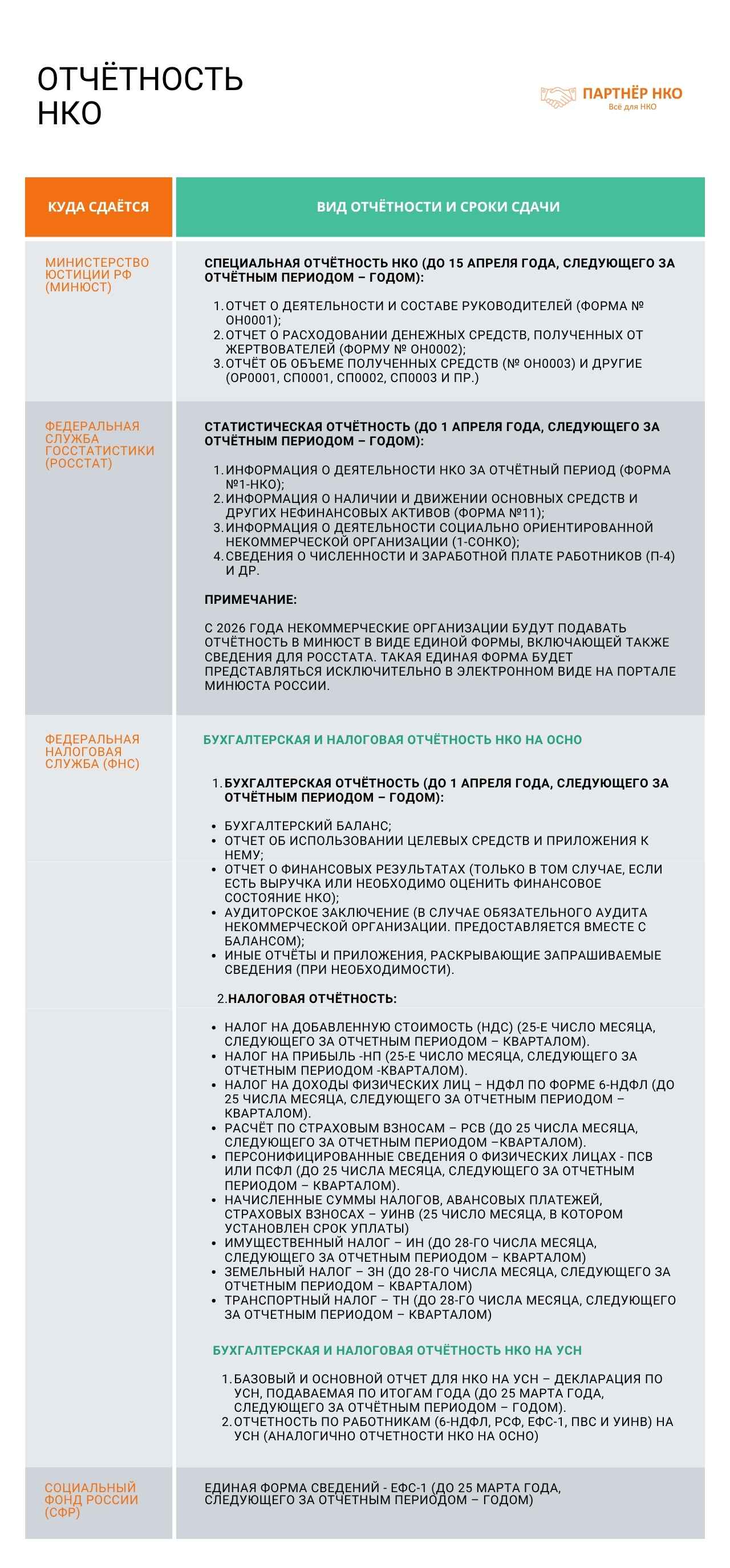

Формы отчетов за 4 квартал 2024 года и сроки предоставления

Для успешного закрытия отчетного периода НКО должны подготовить следующие формы:

| Что сдаем | Куда сдаем | Срок сдачи |

| Расчет по страховым взносам (РСВ) | ИФНС | не позднее 27.01.2025 г. |

| Единая форма сведений (ЕФС-1) | СФР | не позднее 27.01.2025 г. |

| Персонифицированные сведения о физических лицах | ИФНС | не позднее 27.01.2025 г. |

| Налоговая декларация по налогу на добавленную стоимость (НДС) | ИФНС | не позднее 27.01.2025 г. |

| Форма 6-НДФЛ | ИФНС | не позднее 25.02.2025 г. |

| Налоговая декларация по налогу на прибыль организаций | ИФНС | не позднее 25.03.2025 г. |

| Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (УСН) | ИФНС | не позднее 25.03.2025 г. |

| Годовая бухгалтерская (финансовая) отчетность | ИФНС | не позднее 31.03.2025 г. |

| Сообщение о продолжении деятельности НКО | Минюст | не позднее 15.04.2025 г. |

| Отчет о деятельности и составе руководящих органов по форме ОН0001 | Минюст | не позднее 15.04.2025 г. |

| Отчет о расходах по форме ОН0002 | Минюст | не позднее 15.04.2025 г. |

| Заявление о подтверждении основного вида экономической деятельности | СФР | не позднее 15.04.2025 г. |

| Справка-подтверждение основного вида экономической деятельности | СФР | не позднее 15.04.2025 г. |

| Формы статистической отчетности | Росстат | сроки определяются индивидуально для каждой организации и указываются в уведомлениях от Росстата |

Расшифровка форм отчетности:

1. Форма РСВ. Утверждена Приказом ФНС России от 29.09.2023 № ЕА-7-11/696). Отчетный период – квартал (п. 7 ст. 431 НК РФ). Это отчет по страховым взносам на пенсионное, социальное и медицинское страхование. Его сдают все организации-работодатели. Это в том числе и компании с единственным работником — директором-учредителем без трудового договора и зарплаты и те, кто привлекает работников по гражданско-правовому договору (ГПД).

2. Форма ЕФС-1. Утверждена Приказом СФР от 17.11.2023 № 2281. Отчетный период – квартал (раздел 2) и год (подраздел 1.2 раздела 1) (п. 3 ст. 11 ФЗ от 01.04.1996 № 27-ФЗ). Этот отчет включает в себя данные о деятельности сотрудника, его страховом стаже, размере вознаграждения за работу и прочих выплатах, повышающих размер пенсии; информацию о взносах по страхованию от несчастных случаев на производстве и профзаболеваний. Его сдают все организации-работодатели, даже если в организации нет сотрудников.

3. Персонифицированные сведения о физических лицах. Утвержден Приказом ФНС России от 29.09.2022 № ЕД-7-11/878. Отчетный период – месяц (п. 7 ст. 431 НК РФ. Это отчёт, который сдают все плательщики страховых взносов, которые заключили с физическими лицами трудовой или гражданско-правовой договор. Персонифицированные сведения подают даже если в отчётном месяце не было никаких начислений и выплат.

4. Налоговая декларация по налогу на добавленную стоимость (НДС). Утверждена Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Отчетный период – квартал (ст. 163 НК РФ). Это отчет по налогу, которым облагают разницу между выручкой от продаж и затратами на покупку или производство товаров, работ или услуг. Отчет сдают только те организации, которые применяют общий режим налогообложения.

5. Форма 6-НДФЛ. Утверждена Приказом ФНС России от 19.09.2023 N ЕД-7-11/649. Отчетный период – квартал (абз. 3 п. 2 ст. 230 НК РФ). В годовом отчете в составе 6-НДФЛ подаются справки 2-НДФЛ (справка о доходах физического лица). Это отчёт налогового агента, который удерживает и отправляет в бюджет налог на доходы за других лиц – своих работников или исполнителей по договорам ГПХ.

6. Налоговая декларация по налогу на прибыль организаций. Утверждена Приказом ФНС России от 23.09.2019 № ММВ-7-3/475. Отчетный период – квартал (ст. 289 НК РФ). Это отчет по налогу с полученной прибыли организации. Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода, т.е. года. Отчет сдают только те организации, которые применяют общий режим налогообложения, в том числе и упрощенную форму.

7. Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (УСН). Утверждена Приказом ФНС России от 02.10.2024 № ЕД-7-3/813. Отчетный период – год (п. 1 ст. 346.23 НК РФ). Это отчет по упрощенному налоговому режиму, отражающий начисление налога с доходов или с доходов за вычетом расходов. Отчет сдают только те организации, которые применяют упрощенный режим налогообложения.

8. Годовая бухгалтерская (финансовая) отчетность. Утверждена Приказом Минфина РФ от 02.07.2010 № 66н (в ред. от 19.04.2019 № 61н). Бухгалтерская отчетность - это единая система данных об имущественном и финансовом положении организации, о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета и по установленным формам. Согласно п. 4 ст. 6 закона № 402-ФЗ некоммерческие организации могут сдавать отчетность по упрощенной форме КНД 0710096, которая включает:

- бухгалтерский баланс (ОКУД 0710001);

- отчет о финансовых результатах (ОКУД 0710002);

- отчет о целевом использовании средств (ОКУД 0710006);

- пояснительная записка к бухгалтерскому балансу должна раскрывать сведения, относящиеся к учетной политике организации.

9. Сообщение о продолжении деятельности НКО предоставляется в Минюст, если:

- учредителями (участниками, членами) не являются иностранные граждане и (или) организации либо лица без гражданства;

- некоммерческая организация не имела в течение года поступлений имущества и денежных средств от международных или иностранных организаций, иностранных граждан, лиц без гражданства;

- поступления имущества и денежных средств такой некоммерческой организации в течение года составили до трех миллионов рублей.

Отчетный период – год.

10. Отчет о деятельности и составе руководящих органов по форме ОН0001. Утвержден Приложением к приказу Минюста России от 30.09.2021 № 185. Отчетный период – год. Это форма отчета о деятельности некоммерческой организации и о персональном составе.

11. Отчет о расходах по форме ОН0002. Утвержден Приложением к приказу Минюста России от 30.09.2021 № 185. Отчетный период – год. Это форма отчета о целях расходования некоммерческой организацией денежных средств и использования иного имущества, в том числе полученных от

- иностранных государств;

- их государственных органов;

- международных и иностранных организаций;

- иностранных граждан;

- лиц без гражданства либо уполномоченных ими лиц и (или) от российских юридических лиц, получающих денежные средства и иное имущество от указанных источников.

Скачать он-2.xls

«Важно знать, что отчеты по формам № ОН0001, № ОН0002 и Уведомление о продолжении деятельности являются взаимоисключающими видами отчетности и не могут быть размещены на Информационном портале Министерства юстиции Российской Федерации о деятельности некоммерческих организаций одновременно!» – рекомендует обратить особое внимание Ольга Монакова, главный бухгалтер по сопровождению НКО «Партнёр НКО».

12. Заявление о подтверждении основного вида экономической деятельности и Справка-подтверждение основного вида экономической деятельности. Утверждены Приказом Минздравсоцразвития России от 31.01.2006 № 55 (в ред. Приказа Минтруда России от 27.12.2022 № 818н. Ежегодная подача подтверждений ОКВЭД для пересмотра ставки по страховым взносам по страхованию от несчастных случаев на производстве и профзаболеваний. Для некоммерческих организаций в качестве основного вида экономической деятельности будет тот, в котором по итогам 2024 года было занято наибольшее число работников.

13. НКО обязаны составлять статистическую отчетность. Основание – п. 1 ст. 32 Закона от 12.01.1996 № 7-ФЗ. Состав форм федерального статистического наблюдения зависит от включения НКО в выборку и указывается в уведомлении от Росстата. Ряд форм федерального статистического наблюдения представляются только при наличии наблюдаемого события.

Особенности подготовки отчетности для Минюста

Минюст требует особого подхода к подготовке отчетов:

- Отчетность должна соответствовать утвержденной форме. Она включает данные о поступлениях, расходах и использовании средств в рамках уставной деятельности.

- НКО обязаны предоставить информацию о численности работников, уставной деятельности и любых изменениях в учредительных документах.

- Важно уделить внимание отчету о целевом использовании средств — это ключевой документ для подтверждения законности и прозрачности финансовых операций.

- Некоммерческие организации представляют отчеты в центральный аппарат Минюста России/его территориальные органы непосредственно в виде почтового отправления с описью вложения или путем размещения на информационных ресурсах Минюста России в интернете, предназначенных для размещения отчетов и сообщений. Доступ к ним осуществляется через официальный сайт Минюста России (www.minjust.ru) и официальные сайты территориальных органов в интернете в порядке, предусмотренном приказом Минюста России от 07.10.2010 № 252 «О порядке размещения в сети Интернет отчетов о деятельности и сообщений о продолжении деятельности некоммерческих организаций».

- В зависимости от организационно-правовой формы НКО сдают различные отчеты в Минюст.

Аудиторское заключение для фондов

Фонды с оборотом более 3 миллионов рублей за год обязаны провести обязательный аудит и приложить аудиторское заключение к отчетности. Это требование закреплено в законодательстве и позволяет обеспечить доверие со стороны контролирующих органов, доноров и других заинтересованных сторон.

Штрафы и ликвидация за непредоставление отчетности

Несвоевременная или неполная подача отчетности влечет за собой серьезные последствия:

Штрафы

- В ИФНС.

Законодательство устанавливает максимальный и минимальный размер штрафа за просрочку сдачи декларации (ст. 119 НК РФ): максимальная сумма штрафа не может превышать 30 % от суммы неуплаченного в срок налога.

Минимальный размер штрафа – 1000 рублей.

Если у налогоплательщика есть смягчающие обстоятельства, штраф может быть уменьшен. Основание – п. 1 ст. 112, п. 3 ст. 114 НК РФ.

Для деклараций и расчетов по авансовым платежам за отчетные периоды (кварталы или месяцы), например, для отчетности по налогу на прибыль, штраф мягче – 200 рублей за каждую декларацию, которую не сдали вовремя. Основание – п. 1 ст. 126 НК РФ.

Для расчета по форме 6-НДФЛ штраф исчисляется по-другому. Он составляет 1000 рублей за каждый месяц просрочки, включая неполные. Начисляется штраф со дня, в который нужно было сдать расчет. Основание – п. 1.2 ст. 126 НК РФ.

Кроме того, из-за несвоевременной сдачи отчетности могут привлечь к ответственности должностное лицо компании. Ему может быть вынесено предупреждение или наложен штраф. Если суд примет решение оштрафовать виновного в нарушении срока сдачи отчетности, размер штрафа составит от 300 до 500 рублей (ст. 15.5 КоАП РФ).

Еще один вид наказания, применяемый ФНС к нарушителям – блокировка расчетного счета налогоплательщика. Она может быть инициирована налоговой службой в случае просрочки по сдаче документации более 10 рабочих дней, согласно п. 2 ст. 76 НК.

- В Росстат.

Непредоставление отчетности в установленном порядке или несвоевременное предоставление отчетности либо предоставление недостоверных первичных статистических данных влечет наложение административного штрафа на юридических лиц – от 20 000 до 70 000 руб.

Повторное совершение административного правонарушения влечет наложение административного штрафа на юридических лиц – от 100 000 до 150 000 руб.

- В СФР.

Если не сдали сведения о трудовой деятельности по форме ЕФС-1, сдали позже срока или с ошибками, то сумма штрафа составит от 30 000 до 50 000 руб. на организацию Основание – ч. 1 ст. 5.27 КоАП.

Если не сдали сведения о стаже по форме ЕФС-1, сдали позже срока или с ошибками, то сумма штрафа составит 500 руб. за каждое застрахованное физлицо на организацию. Основание – ч. 3 ст. 17 ФЗ от 01.04.1996 г. № 27-ФЗ.

Если не сдали сведения о взносах на травматизм по форме ЕФС-1, сдали позже срока или с ошибками, то сумма штрафа составит 5% от суммы взносов, которая причитается к уплате за последние 3 месяца отчетного (расчетного) периода. Основание – п. 1 ст. 26.30 ФЗ от 24.07.1998 г. № 125-ФЗ.

Также к ответственности привлекут должностное лицо. Чаще всего им становится руководитель компании. Ему грозит предупреждение или штраф от 300 до 500 рублей. Основание – ч. 2 ст. 15.33.2 КоАП.

- В Минюст.

В случае непредставления, несвоевременного представления либо представления отчетности в неполном или искаженном виде НКО может быть привлечена к административной ответственности по ст. 19.7 КоАП РФ с назначением наказания в виде предупреждения или наложения административного штрафа на юридическое лицо в размере от 3000 до 5000 рублей.

Ликвидация НКО

Неоднократное, т.е. два раза и более, непредставление некоммерческой организацией в установленный срок отчетности в Минюст является основанием для обращения территориального органа Минюста России в суд с заявлением о ликвидации данной некоммерческой организации. Ликвидация организации может последовать также по инициативе ИФНС в случае систематического непредоставления отчетности.

Совет: выкладывайте отчетность на сайт организации/

Размещение годовой отчетности на сайте организации – это хороший способ повысить доверие со стороны жертвователей, партнеров и общественности. Прозрачность укрепляет репутацию НКО и способствует привлечению новых доноров и грантов.

При размещении отчетов обратите внимание:

- Документы должны быть структурированы и удобны для прочтения.

- Добавьте пояснительную записку о деятельности за год.

- Укажите контакты для обратной связи.

Годовая отчетность – это не только формальная обязанность, но и способ продемонстрировать успехи и эффективность работы НКО. Своевременная и корректная подготовка отчетов обеспечивает не только соблюдение законодательства, но и укрепляет доверие к вашей организации.

«Партнёр НКО» регистрирует некоммерческие организации с 2008 года. У нас более 1500 организаций из 63 регионов России на бухгалтерском и юридическом сопровождении. Они уже убедились в компетентности наших юристов и бухгалтеров, которые ведут организации, исходя из нюансов некоммерческой сферы. В нашей команде есть и грантрайтер-фандрайзер, который помогает НКО искать подходящие гранты, составлять заявки на участие в грантовых конкурсах и планировать реализацию грантового проекта. Ждем вас!

Вам может быть интересно:

Остались вопросы?

Пишите или звоните: +7 (495) 004-02-10

Академия НКО — образование руководителей и команды от «Партнёр НКО».

Вебинары НКО — 25 часов, с онлайн разбором ваших кейсов.

Конференция НКО — Общероссийский форум по развитию НКО.

Форум НКО — крупнейшее сообщество НКО в России.

Подпишитесь на наш Телеграм-канал Самое срочное и полезное для Вашей НКО

Подпишитесь на свежие новости НКО Будьте вкурсе важных событий в сфере НКО.